- Категория

- Новости Украины

- Дата публикации

- Кількість переглядів

- 4

Работающие vs пенсионеры: ожидает ли Украину пенсионный кризис

Сегодня бюджетное финансирование пенсионных выплат составляет более 44,5%. В дальнейшем финансировать пенсии из солидарной системы будет сложно (укр). Источник - Лига.

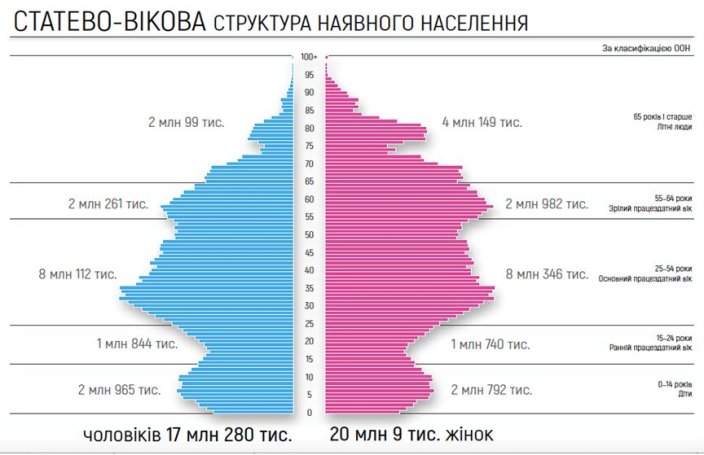

Вчора міністр Кабміну Дмитро Дубілет резентував результати першої оцінки чисельності наявного населення України. Опубліковані цифри змушують замислитися, зокрема з питання старіння української нації, яке неодмінно призведе до збільшення податкового навантаження на працююче населення.

А це означає, що, навіть без врахування фактору трудової міграції, фінансувати державні пенсії з солідарної системи пенсійного забезпечення буде все складніше, а навантаження на державний бюджет буде збільшуватись. Пенсійна система не повинна базуватися лише на державних пенсіях. Важливо, щоб люди протягом свого трудового життя самостійно накопичували кошти на своїх пенсійних рахунках.

На початок 2020 року кількість застрахованих осіб, за яких сплачується Єдиний соціальний внесок (основні "спонсори" Пенсійного фонду України) становила 13,2 млн осіб, а кількість тих, хто отримує пенсійні виплати – 11,32 млн.

За припущеннями фахівців Інституту демографії та соціальних досліджень імені М.В. Птухи, у 2050 році картина буде діаметрально протилежною – при збереженні поточної тенденції, платників ЄСВ буде 9,68 млн осіб, а пенсіонерів – 11,73 млн.

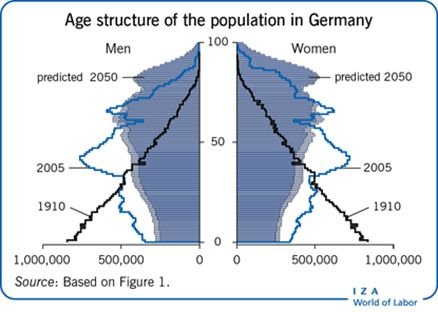

Про такий демографічний тренд вже давно говорять дослідники з європейських країн. Фактично, цей злам намітився у другій половині XX століття, а наприкінці набув ознак усвідомленої майбутньої проблеми. Більшість країн Європи надто повільно відповідала цим викликам та поступово доповнювали свої солідарні пенсійні системи накопичувальними елементами відповідно до вимог часу.

До таких висновків дійшли і в IZA (Інститут економіки праці, Німеччина), який системно вивчає проблемні питання ринку праці в Європі. Дослідники IZA підтверджують, що європейські країни "старіють", працездатне населення скорочується. Яскраво ілюструє цю тенденцію німецька статистика. Там, наприклад, у 1950 році на кожні 100 осіб працездатного віку припадало 16 осіб віком від 65 років. Прогнози ж на 2050 рік свідчать, що на кожні 100 осіб працездатного віку буде припадати 67 осіб у віці 65 років і старше. Це яскраво ілюструє масштаби проблеми.

Незважаючи на поступові демографічні зміни, європейські країни не квапилися істотно змінювати свої пенсійні системи. Пенсійні виплати певний час зростали внаслідокзбільшення кількості працездатного населення – люди більше народжували, довше жили – і, як наслідок, зростали податки, які отримувала держава з громадян.

Ще якийсь час потенційна проблема була відносно непоміченою через високу соціальну відповідальність роботодавців та їх спілок, більшість з яких надавали своїм працівникам додаткові фондовані пенсійні продукти. А солідарні пенсійні системи виживали за рахунок збільшення податкового навантаження на працюючих (ставки відрахувань росли) і підвищення пенсійного віку. Але всі ліміти таких підтримуючих заходів для солідарних систем вже вичерпані.

Як наслідок кардинальних демографічних зламів, суттєвого зменшення рівня народжуваності протягом XX сторіччя, в більшості європейських країн навантаження на населення працездатного віку вже є надто великим. Будь-які борги, які накопичуватиме держава, фінансуючи дефіцит, також з часом стануть тягарем для сьогоднішніх працівників.

Саме тому пенсійним системам потрібно істотно змінюватися та диверсифікуватись (доповнюватись), щоб відповідати демографічним викликам. В іншому випадку, це неодмінно призведе або до бюджетних проблем, або ж проблем з виплатою пенсій. Основний резерв для збільшення лежить саме в площині приватних пенсійних накопичень.

Україна наразі йде тим самим шляхом, нарощуючи прихований дефіцит пенсійних коштів і покриваючи його з державного бюджету. Втім, довго це тривати не може. Вже сьогодні пряме бюджетне фінансування певних пенсійних виплат складає понад 44,5%. Тобто коштів, отриманих від ЄСВ вистачає приблизно на половину всіх пенсійних виплат.

Які найбільш поширені чинники "вирівнювання" цього дисбалансу?

Якщо мова саме про солідарні системи, найчастіше країни вдаються до підвищення пенсійного віку, підвищення внесків та зниження пільг. Але всі ці рішення мають зазвичай незначний та (або) тимчасовий ефект, невідворотно призводячи до болючих наслідків для пенсіонерів, або працюючих громадян. А всі вони є активними виборцями, і жоден політик не ризикне приймати непопулярні рішення щодо цих груп електорату.

Наразі серед європейців є досить багато думок та підходів щодо еволюції пенсійних систем, що історично склались в тій чи іншій країні. Ці підходи різняться як на рівні концептуальних засад організації накопичувальних систем, так і щодо того, хто саме є їх основним оператором (накопичувальні пенсійні фонди, страхові компанії, тощо). Це питання є відкритим викликом для Європи і перебуває в активній фазі обговорень.

Україна ж взагалі досі не перейшла до створення системи приватних пенсійних накопичень. Ми давно говоримо про реформування пенсійної системи і розбудову другого (накопичувального) рівня системи пенсійного забезпечення. Адже вкрай важливо, щоб українці розраховували не лише на державу (державні ресурси завжди будуть обмеженими), а й намагалися протягом трудового життя накопичувати кошти на достойну старість.

Найближчим часом нас всіх чекають публічні дискусії щодо майбутнього пенсійної системи. Вочевидь, вони будуть важкими, можливо непродуктивними, оскільки питання дійсно є складним. Але ж і зволікання з розв’язанням проблеми є дуже дорогим.

Що важливо зрозуміти вже зараз: пропоновані накопичувальні механізми є необхідними, та жодним чином не вдарять по інтересам сьогоднішніх пенсіонерів, адже орієнтовані, насамперед, на виправлення майбутнього, а не поточного дисбалансу.

Тож що робитимемо далі? Чекатимемо, поки хтось десь винайде потрібний рецепт? Чи все ж розпочнемо конструктивну дискусію?